摘要

近期消息,3月1日下午,青山实业与华友钴业、中伟股份签订高冰镍供应协议。三方共同约定青山实业将于2021年10月开始一年内向华友钴业供应6万吨高冰镍,向中伟股份供应4万吨高冰镍。据悉,青山实业于2020年7月份开始在印尼调试试制高冰镍,生产镍含量75%以上的高冰镍。该工艺已于2020年年底试制成功,目前已经能够稳定供应高品质高冰镍。青山实业2021年预计生产镍当量60万吨,2022年预计生产镍当量85万吨,2023年预计生产镍当量110万吨。

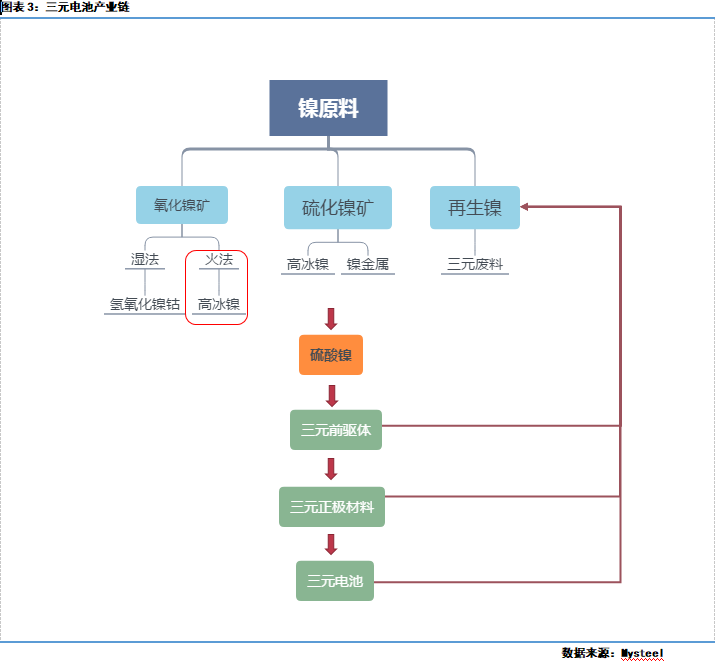

目前镍产业链分两条线:镍铁(NPI)/Ni-不锈钢;湿法中间品/高冰镍/镍豆-硫酸镍-电池材料-新能源汽车。高冰镍仍然是镍产业链中的中间品,市场流通整体有限。未来,如果镍铁供应过剩,则企业可以将镍铁冶炼转为高冰镍,进而生产硫酸镍。

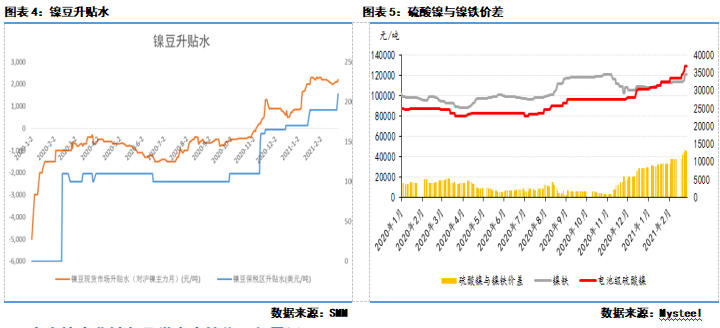

据了解,印尼淡水河谷项目的现金成本在7000-8000美元/吨镍,由此推算的红土镍矿-高冰镍-硫酸镍的总成本在11000美元/吨镍。镍铁-高冰镍-硫酸镍的成本约2500美元/吨镍(15000元/吨镍),换而言之,当镍铁与硫酸镍价差高于2500美元/吨镍时,镍铁生产高冰镍项目有可行性。此外,高冰镍生产硫酸镍经济性又优于镍豆生产硫酸镍的经济性,故硫酸镍原料结构发生了变化,未来镍豆消费空间或被高冰镍挤占,镍豆高升水或难以维持。

总体来看,由于红土镍矿-高冰镍路线经济效益凸显,而印尼NPI转产高冰镍的进程进一步加快,缓解了市场结构性短缺的预期,对镍价产生利空。本轮镍价的下跌由市场悲观预期主导,由于该项目投产预期在年底,后期沪镍合约或形成近强远弱的结构,镍价定价逻辑或回归原生镍供需基本面。未来建议持续关注该项目投产进度,以及高冰镍量产情况。

昨日,青山向华友中伟供应高冰镍的消息牵动市场情绪,镍结构性短缺的预期走弱,内外盘镍价大幅下挫,沪镍跌停封板,而伦镍仍在持续下挫,跌幅超8%,截至发稿,报16035美元/吨。

消息:青山自2021年10月起将向华友和中伟分别每年供应6万吨和4万吨高冰镍

3月1日下午,青山实业与华友钴业、中伟股份签订高冰镍供应协议。三方共同约定青山实业将于2021年10月开始一年内向华友钴业供应6万吨高冰镍,向中伟股份供应4万吨高冰镍。

据悉,青山实业于2020年7月份开始在印尼调试试制高冰镍,生产镍含量75%以上的高冰镍。该工艺已于2020年年底试制成功,目前已经能够稳定供应高品质高冰镍。青山实业2021年预计生产镍当量60万吨,2022年预计生产镍当量85万吨,2023年预计生产镍当量110万吨。解读:硫酸镍供应格局发生变化,镍结构性短缺预期走弱,对镍价形成利空

此前,由于新能源汽车市场订单的暴增,镍供应呈现出结构性短缺的局面,硫酸镍对电解镍溢价走高,镍价大幅上行。目前红土镍矿-高冰镍路线经济效益凸显,而印尼NPI转产高冰镍的进程进一步加快,缓解了市场结构性短缺的预期,对镍价产生利空。

1、红土镍矿生产高冰镍,缓解湿法中间品供应紧张局面

随着新能源汽车市场的发展,三元电池需求量大幅增加,硫酸镍作为三元电池的原料来源亦被市场重点关注。

全球镍矿探明储量中有60%为红土镍矿,现阶段红土镍矿主要产品仍为NPI(不锈钢冶炼的主要原料),而随着市场认为NPI过剩格局将持续,红土镍矿-高冰镍路线经济效益凸显,企业关注点逐渐投向高冰镍。目前印尼淡水河谷公司已拥有较为成熟的红土镍矿冶炼高冰镍工艺,青山项目的推进无疑缓解了湿法中间品供应紧张局面,改变了市场对硫酸镍供应趋紧的预期。

2、高溢价之下,企业趋向转产硫酸镍

据了解,印尼淡水河谷项目的现金成本在7000-8000美元/吨镍,由此推算的红土镍矿-高冰镍-硫酸镍的总成本在11000美元/吨镍。镍铁-高冰镍-硫酸镍的成本约2500美元/吨镍(15000元/吨镍),换而言之,当镍铁与硫酸镍价差高于2500美元/吨镍时,镍铁生产高冰镍项目有可行性。此外,高冰镍生产硫酸镍经济性又优于镍豆生产硫酸镍的经济性,故硫酸镍原料结构发生了变化,未来镍豆消费空间或被高冰镍挤占,镍豆高升水或难以维持。

目前硫酸镍价格在3.8万元/吨,换算成镍金属则在17.2万元/吨镍左右,而高镍铁价格在1180元/镍点,换算成镍金属在11.8万元/吨镍,硫酸镍较高镍铁大幅溢价,故在此生产利润之下,企业趋向选择转产硫酸镍。

3、未来镍产业链各品类生产转化更加灵活

目前镍产业链分两条线:镍铁(NPI)/Ni-不锈钢;湿法中间品/高冰镍/镍豆-硫酸镍-电池材料-新能源汽车。高冰镍仍然是镍产业链中的中间品,市场流通整体有限。未来,如果镍铁供应过剩,则企业可以将镍铁冶炼转为高冰镍,进而生产硫酸镍。这样一来,镍铁、硫酸镍两条产业链的主要产品在市场上的转化将更加灵活。

整体看,由于红土镍矿-高冰镍路线经济效益凸显,而印尼NPI转产高冰镍的进程进一步加快,缓解了市场结构性短缺的预期,对镍价产生利空。本轮镍价的下跌由市场悲观预期主导,由于该项目投产预期在年底,后期沪镍合约或形成近强远弱的结构,镍价定价逻辑或回归原生镍供需基本面。未来建议持续关注该项目投产进度,以及高冰镍量产情况。